TMX Energy

- Encerrada

- Energia

TMX Energy

Rentabilidade Alvo (TIR)

20.00% a.a

Valor da Cota

R$ 10.000,00

Valor Captado

R$ 3.950.000,00

Participação

0.1702% por cota

Pagamentos Projetados

Mensais

Modalidade

Equity

Investidores

195

Status

Encerrou em 12/05/2021

Status: Alvo Mínimo Atingido

Alvo Mínimo

Alvo Máximo

Sua empresa ou cliente possui um projeto similar e deseja captar recursos?

Capte de R$1M a R$120M através de operações estruturadas e leve o seu negócio para o próximo nível.

Sobre o Investimento

ENTENDA O INVESTIMENTO:

- Oportunidade de investir em Energia Renovável, sendo sócio de uma Usina Solar;

- Tese de Saída, com venda do ativo para Fundos ou Players do mercado;

- Os recursos captados serão alocados na implantação de um sistema de geração fotovoltaico com capacidade de 1 MW em Patos de Minas (MG);

- A Usina será alugada para empresas, que receberão os créditos da energia geradas nas suas contas da concessionária (CEMIG);

- Os alugueis recebidos irão gerar Renda Recorrente mensal para os sócios da Usina;

Gráfico: Estrutura da operação de investimento através de Equity. As participações da TMX e Investidores irão variar em função do volume captado.

O PROJETO:

| Sociedade Investida | UFV 1 PATOS DE MINAS ENERGIA SPE LTDA |

| Uso dos Recursos | Implantação e operação de Usina Solar Fotovoltaica |

| Localização | Fazendo Ribeirão da Mata, em Patos de Minas (MG), em área de 3,5 hectares |

| Potência da Usina | 1.000 kWp |

| Equipamentos | 2.912 módulos fotovoltaicos fabricados pela Trina Solar, instalados com inversores, em suporte de estrutura metálica, com o apoio de condutores e dispositivos contra surtos (DPS´s) |

| Período de Implantação | 12 meses |

| Vida Útil da Usina | 25 a 30 anos |

| Clientes do Projeto/Usina | Empresas e condomínios do estado de MG que deverão assinar contrato de aluguel da Usina, para receberem os créditos nas suas contas mensais da Cemig, gerando economia de 12% a 20% em suas despesas com energia. Atualmente a TMX possui 6.000 empresas cadastradas com interesse por este tipo de negócio. |

| Faturamento Médio Mensal Previsto da Usina | R$ 122 mil |

| Capex Total Previsto | R$ 4,7 milhões, sendo o valor de R$ 1,7 milhões aportados pela controladora da Sociedade Investida |

ENTENDA A TESE DE SAÍDA:

- Mercado de Energia Solar em plena consolidação, com atuação ativa de Fundos e Players Estratégicos;

- Bom track record de Projetos captados através da Bloxs, por Empresas como a TMX;

- Pipeline consistente de novos Projetos para 2021/22, a serem desenvolvidos por estas empresas, através de Sociedades de Propósito Específico (SPE´s);

- Participação da Bloxs como consultora das SPE´s, de forma a assessorar na análise econômico-financeira dos Projetos;

- Captação, implantação e início de operação dos Projetos, com potencial UPSIDE de venda dos ativos entre o 5º e 7º anos, isoladamente ou em conjunto com outros Projetos do mesmo segmento, em regime de Melhores Esforços;

SAIBA MAIS:

- Acesse as demais sessões para conhecer a Empresa, detalhar a Remuneração e as Informações Essenciais da Oferta, incluindo a Minuta do Contrato de Investimento;

- Veja a nossa conversa com Carlos Evangelista, Presidente da ABGD (Assoc. Brasileira de Geração Distribuída) sobre o Novo Marco Legal para micro e mini-geração distribuída (clique aqui).

- Veja o VÍDEO DA OFERTA, onde resumimos a operação em um bate-papo com o empreendedor:

TMX Energy

- A TMX EFICIÊNCIA ENERGÉTICA S/A tem como atividades a Geração de Energia Solar e Eficiência Energética;

- A empresa em 2020 aferiu R$ 8,1 milhões em Receitas, encerrando o exercício com um Patrimônio Líquido de R$ 2,0 milhões

- Em 2008, abriu sua própria fábrica de LED para produzir produtos mais eficientes;

- Em 2009, fundiram a experiência combinada de 20 anos de seus dois executivos para formar a TMX Energy;

- Em 2012, após uma demanda crescente, aumentou sua fábrica para montar painéis solares.;

- Desde então, a TMX se especializou em sistemas solares residenciais e comerciais e em fazendas solares. Construiu fazendas solares no Brasil com capacidade de 1 a 50 MW. Seus engenheiros foram treinados na China, com os fornecedores mais importantes em sistemas solares e luzes LED;

- A TMX possui um histórico de 400 usinas instaladas para clientes, totalizando 12 MW;

Site da Empresa: CLIQUE AQUI

Apresentação Institucional: CLIQUE AQUI

IMPORTANTE: A Sociedade Investida é a UFV 1 PATOS DE MINAS ENERGIA SPE LTDA, empresa constituída exclusivamente para o Projeto, sendo uma Sociedade de Propósito Específico (SPE) da TMX EFICIÊNCIA ENERGÉTICA S/A. Acesse mais informações através do "Pacote de Documentos Jurídicos".

Hiury Ferreira - Diretor Executivo

Administrador de empresas com habilitação em comercio exterior e bacharel em direito, possui especializações em Gestão de Negócios (UNA-BH), Finanças (FGV) e Funraising (University of Central Florida). Teve sua trajetória traçada como executivo de diversas empresas como a Lighting Co (Shenzhen/China), Itau/Unibanco, Brasil,General Eletric e HCC Services (EUA) e TMX Trade S/A (Hong Kong).

Israel Alves de Faria - Diretor Presidente

Administrador de Empresa, trabalhou na Cemig (Concessionária de Energia de MG), com passagem pela área de Transmissão de Energia Elétrica. Foi Diretor Executivo do Grupo Aymore/Danone por 20 anos. Assumiu a Presidência da TMX Energy e foi responsável pela captação e e ampliação dos projetos da empresa em Geração Distribuída. Tem ampla experiência operacional em gestão na instalação e comissionamento das usinas de pequeno e médio porte e histórico de mais de 12MW instalados em sua gestão.

Marcus Dinelli - Diretor Operacional

Graduado em Comércio Exterior e Pós Graduado pelo ITA, possui 21 anos de experiência no mercado de logística e aeroespacial,. Teve sua trajetória traçada como executivo de diversas empresas aéreas, oficinas aeronáuticas e empresas de logística com abrangências nacionais e internacionais. Professor de Pós Graduação de Gestão de Empresa Aérea, Gestão Aeroportuária e Gestão em Logística pelo Centro Universitário UNA e IBMEC, Senior Fellow da Câmara de Comércio Índia-Brasil.

Lucas Amaro dos Santos - Engenheiro Responsável Técnico

Bacharel em Engenharia Elétrica pela UNIBH, Técnico em Eletrotécnica e Automação Industrial pelo CEFET-MG, com experiência em projetos de Instalações Elétricas Prediais, Industriais e de Sistemas Fotovoltaicos. Atuação na Gerência de Planejamento Integrado da CEMIG Distribuição, com a Análise de Conexão de Mini-Geração Distribuída no sistema de distribuição de média tensão. Atua no desenvolvimento de projetos de Mini-Geração Distribuída.

- O Contrato de Investimento Coletivo (CIC) reflete a relação direta entre a Sociedade Investida e o Investidor;

- Nas operações de Equity,, o CIC é um título conversível em quotas/ações da Sociedade Investida;

- Até eventual conversão, o Investidor tem a Remuneração do seu CIC em função do resultado do Projeto;

- O resultado do Projeto, considera dois cenários, conforme detalhado abaixo:

CENÁRIO A - COM TESE DE SAÍDA:

| Descrição | Considera venda dos ativos, em Regime de Melhores Esforços, ao final do ano 05, com valuation pelo método do Fluxo de Caixa Descontado, utilizando Taxa de Desconto de 1% am, trazendo a Valor Presente o fluxo do Ano 06 ao Ano 30. |

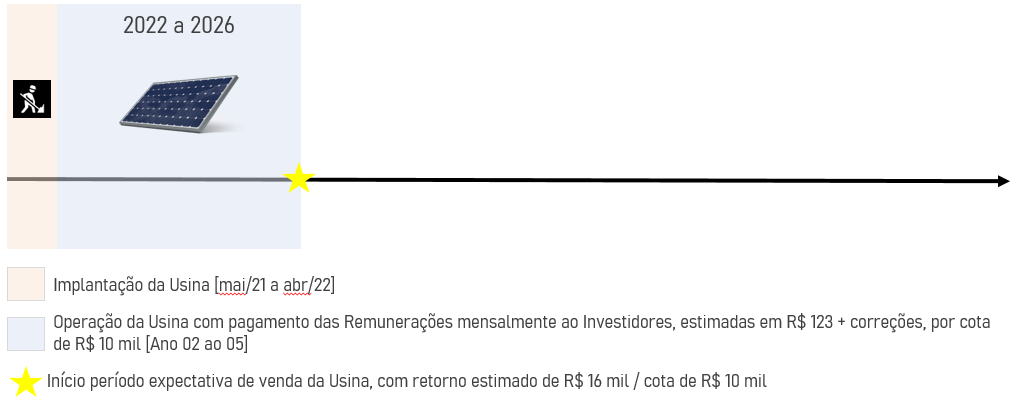

| Início do Recebimento | 12 meses [após emissão do CIC] |

| Participação por Cota de R$ 10 mil | 0,1702% |

| Expectativa de Remuneração Mensal Média [01 cota | 05 cotas] | R$ 123,86 [01 cota] | R$ 619,30 [05 cotas] |

| Venda dos Ativos | 60 meses [após emissão do CIC], com expectativa de retorno de R$ 16 mil por cota de R$ 10 mil |

| Rentabilidade Alvo [TIR] | 1,5% am | 20,0% aa |

| Payback | 60 meses | 05 anos |

| Imposto de Renda | Tabela Regressiva, variando de 17,5% a 15,0% retido na fonte |

CENÁRIO B - SEM TESE DE SAÍDA:

| Descrição | Considera a não concretização da venda dos ativos e a permanência do investidor ao longo dos 30 anos de vida útil das usinas, com expectativa de renda mensal. |

| Início do Recebimento | 12 meses [após emissão do CIC] |

| Participação por Cota de R$ 10 mil | 0,1702% |

| Expectativa de Remuneração Mensal Média [01 cota | 05 cotas] | R$ 123,86 [01 cota] | R$ 619,30 [05 cotas] |

| Venda dos Ativos | N/A |

| Rentabilidade Alvo [TIR] | 1,2% am | 16,1% aa |

| Payback | 89 meses | 7,4 anos |

| Imposto de Renda | Tabela Regressiva, variando de 17,5% a 15,0% retido na fonte |

SAIBA MAIS:

Acesse aqui o Plano Financeiro completo do Cenário A e do Cenário B.

Acesse a Minuta do Contrato de Investimento Coletivo (CIC) na sessão Pacote de Documentos Jurídicos

MINUTA CONTRATO DE INVESTIMENTO

BaixarCNPJ SPE

BaixarCONTRATO SOCIAL SPE

BaixarDEMONSTRAÇÕES CONTÁBEIS

BaixarFATURAMENTO MENSAL PROJETADO

BaixarMATRÍCULA DO TERRENO

BaixarCONTRATO DE ARRENDAMENTO

BaixarMEMORIAL DESCRITIVO UFV

BaixarPARECER DE ACESSO

BaixarFUNDING COMPLEMENTAR

BaixarMINUTA CONTRATO EPC

BaixarMINUTA CONTRATO DE VENDA DE ENERGIA

BaixarPLANO FINANCEIRO E ANÁLISE RENTABILIDADE INVESTIDOR [CEN A]

BaixarPLANO FINANCEIRO E ANÁLISE RENTABILIDADE INVESTIDOR [CEN B]

BaixarInformações Essenciais sobre a Oferta

1 INFORMAÇÕES SOBRE A SOCIEDADE EMPRESÁRIA DE PEQUENO PORTE

a. UFV 1 - PATOS DE MINAS ENERGIA SPE LTDA , sociedade empresária de pequeno porte, inscrita no CNPJ sob o nº 41.125.171/0001-24, com sede na Avenida Professor Mário Werneck, número 300, Sala 404, bairro / distrito ESTORIL, município Belo Horizonte - MG, CEP 30.455-610, com seus atos constitutivos devidamente registrados na Junta Comercial do Estado de Minas Gerais. A empresa pode ser contatada através do telefone (31) 3504-3312

b. A SOCIEDADE EMPRESÁRIA é uma LTDA, especializada em implantação e locação de usina Fotovoltaica e/ou Equipamentos de geração de energia solar, inclusive geradores fotovoltaicos, Implantação, administração e operação de estruturas centrais geradoras de energia solar.

c. A SOCIEDADE EMPRESÁRIA não possui funcionários atualmente. A TMX EFICIÊNCIA ENERGÉTICA S/A, controladora da SOCIEDADE EMPRESÁRIA possui 25 funcionários.

d. O Capital Social da SOCIEDADE EMPRESÁRIA é de R$ 1.000,00 (um mil reais) e o seu Patrimônio Líquido é de R$ 1.000,00 ( um mil reais). A TMX EFICIÊNCIA ENERGÉTICA S/A, controladora da SOCIEDADE EMPRESÁRIA aferiu em 2020 R$ 8.142.589,84 em Receitas, encerrando o ano-calendário com um Patrimônio Líquido de R$ 2.074.593,95.

e. As demonstrações contábeis da SOCIEDADE EMPRESÁRIA se encontram neste link.

f. Principais executivos da SOCIEDADE EMPRESÁRIA:

(i) ISRAEL ALVES DE FARIA - Diretor Presidente. Administrador de Empresa, trabalhou na Cemig (Concessionária de Energia de MG), com passagem pela área de Transmissão de Energia Elétrica. Foi Diretor Executivo do Grupo Aymore/Danone por 20 anos. Assumiu a Presidência da TMX Energy e foi responsável pela captação e e ampliação dos projetos da empresa em Geração Distribuída. Tem ampla experiência operacional em gestão na instalação e comissionamento das usinas de pequeno e médio porte e histórico de mais de 12MW instalados em sua gestão.. CPF 264.208.996-72,

(ii) HIURY FERREIRA - Diretor Executivo. Administrador de empresas com habilitação em comercio exterior e bacharel em direito, possui especializações em Gestão de Negócios (UNA-BH), Finanças (FGV) e Funraising (University of Central Florida). Teve sua trajetória traçada como executivo de diversas empresas como a Lighting Co (Shenzhen/China), Itau/Unibanco, Brasil,General Eletric e HCC Services (EUA) e TMX Trade S/A (Hong Kong). CPF 008.418.016-14.

(III) MARCUS DINELLI - Diretor Operacional. Graduado em Comércio Exterior e Pós Graduado pelo ITA, possui 21 anos de experiência no mercado de logística e aeroespacial,. Teve sua trajetória traçada como executivo de diversas empresas aéreas, oficinas aeronáuticas e empresas de logística com abrangências nacionais e internacionais. Professor de Pós Graduação de Gestão de Empresa Aérea, Gestão Aeroportuária e Gestão em Logística pelo Centro Universitário UNA e IBMEC, Senior Fellow da Câmara de Comércio Índia-Brasil. CPF 976.883.546-72.

(iv) LUCAS AMARO DOS SANTOS - Engenheiro Responsável Técnico. Bacharel em Engenharia Elétrica pela UNIBH, Técnico em Eletrotécnica e Automação Industrial pelo CEFET-MG, com experiência em projetos de Instalações Elétricas Prediais, Industriais e de Sistemas Fotovoltaicos. Atuação na Gerência de Planejamento Integrado da CEMIG Distribuição, com a Análise de Conexão de Mini-Geração Distribuída no sistema de distribuição de média tensão. Atua no desenvolvimento de projetos de Mini-Geração Distribuída. CPF 106.443.486-07.

g. A SOCIEDADE EMPRESÁRIA é controlada pela TMX EFICIENCIA ENERGETICAS/A, CNPJ 18.021.856/0001-09, tendo 100% do seu capital total e capital votante.

2 INFORMAÇÕES SOBRE O PLANO DE NEGÓCIOS

a. O negócio tem como objetivo financiar a implementação, gestão e manutenção de 1 (uma) Usina fotovoltaica de 1.000 (mil) kwp de potência instalada, localizada em terreno no município de Patos de Minas (MG)

b. Os serviços oferecidos serão: (i) construção de uma UFV’s de 1.000 kwp de potência instalada; (ii) locação das UFV’s para empresas e condomínios conectados em baixa tensão, com economia em sua conta de energia.

c. O público-alvo do negócio da SOCIEDADE EMPRESÁRIA serão pequenas empresas e condomínios consumidores de energia em baixa tensão.

d. A atuação da SOCIEDADE EMPRESÁRIA será no estado de Minas Gerais, nas regiões atendidas pela concessionária de energia elétrica Cemig.

e. O propósito da oferta é financiar a implantação de uma unidade fotovoltaica na região de atuação.

f. Os recursos serão destinados à construção, operação e manutenção de usina solar, conforme descrito no ítem a (objetivo do negócio). A oferta será executada caso se enquadre no intervalo de R$ 3.000.000,00 (Valor Alvo Mínimo) a R$ 4.000.000,00 (Valor Alvo Máximo). Os recursos aportados pelos investidores corresponderão de 63,8% (Valor Alvo Mínimo) a 85,10% (Valor Alvo Máximo) da demanda estimada de capital (Capex) do negócio, que totaliza R$ 4.700.000,00.

(f.1) Na hipótese de NÃO SER atingido o Valor Alvo Mínimo proposto na oferta, o montante investido será devolvido a cada respectivo investidor.

(f.2) Na hipótese de SER atingido o Valor Alvo Máximo proposto na oferta, a controladora da SOCIEDADE EMPRESÁRIA (TMX EFICIENCIA ENERGETICAS/A) ficará responsável por aportar R$ 700.000,00, sendo este o saldo resultante da diferença entre os recursos aportados pelos investidores e a demanda estimada de capital (Capex) do negócio, que totaliza na data de abertura da oferta o valor de R$ 4.700.000,00. Em eventual sobrecusto do Capex, além dos R$ 4.700.000,00 é permitido em cláusula específica do Contrato de Investimento Coletivo, a contratação de dívida por parte da SOCIEDADE EMPRESÁRIA.

(f.3) Na hipótese de NÃO SER atingido o Valor Alvo Máximo proposto na oferta, a controladora da SOCIEDADE EMPRESÁRIA (TMX EFICIENCIA ENERGETICAS/A) ficará responsável por aportar o saldo resultante da diferença entre os recursos aportados pelos investidores e a demanda estimada de capital (Capex) do negócio, que totaliza na data de abertura da oferta o valor de R$ 4.700.000,00. Em eventual sobrecusto do Capex, além dos R$ 4.700.000,00 é permitido em cláusula específica do Contrato de Investimento Coletivo, a contratação de dívida por parte da SOCIEDADE EMPRESÁRIA (veja aqui Declaração de Destinação de Recursos elaborada pela TMX).

g. Na sequência apresentamos o faturamento da SOCIEDADE EMPRESÁRIA estimado para os próximos 05 anos: Faturamento para 2021 R$ 0,00 / Faturamento para 2022: R$ 1.224.300 / Faturamento para 2023: R$ 1.505.889 / Faturamento para 2024: R$ 1.551.066 / Faturamento para 2025: R$ 1.597.598. O faturamento em periodicidade mensal previsto para os 05 anos se encontra na seção PACOTE DE DOCUMENTOS JURÍDICOS.

h. Não houve pela SOCIEDADE EMPRESÁRIA prévia oferta de valores mobiliários com dispensa de registro nos termos desta instrução.

3 INFORMAÇÕES SOBRE O VALOR MOBILIÁRIO OFERTADO

a. Tipo: Contrato de Investimento Coletivo

Quantidade de valores mobiliários objeto da oferta: 300 a 400

Preço unitário: R$ 10.000,00

Prazo da captação: 60 dias, com início em 22/03/2021 com encerramento previsto para o dia 21/05/2021, podendo ser prorrogado pelo prazo máximo de até 180 dias nos termos do art. 3º I da Instrução CVM 588/2017.

b. Valor total da Oferta: R$ 4.000.000,00 (Valor Alvo Máximo), podendo ser distribuído parcialmente caso seja atingido o valor de R$ 3.000.000,00 (Valor Alvo Mínimo). A partir de alcançado o Valor Alvo Mínimo, a oferta poderá ser encerrada, independente de finalizado o prazo de captação.

c. Esclarecimentos:

I. Este título confere ao portador direito de crédito perante a SOCIEDADE EMPRESÁRIA, com condições detalhadas no ítem 2.3 do Quadro Resumo do Contrato de Investimento, o qual a Minuta se encontra disponível no Pacote de Documentos Jurídicos da Oferta.

II. Este título é conversível em participação da SOCIEDADE EMPRESÁRIA.

III. Este título confere participação no capital, em caso de conversão.

IV. Este título não confere direito a voto caso seja convertido em participação, nas hipóteses previstas no item 06 do Anexo 01 ao Contrato de Investimentos, o qual a Minuta se encontra disponível no Pacote de Documentos Jurídicos da Oferta.

V. Este título é passível de livre cessão, desde que negociado exclusivamente de forma privada.

d. O capital social sendo ofertado na data de início da oferta é de 68,09%

e. A conversão se dará conforme hipóteses previstas no item 06 do Anexo 01 ao Contrato de Investimentos, o qual a Minuta se encontra disponível no Pacote de Documentos Jurídicos da Oferta. O método de avaliação da SOCIEDADE EMPRESÁRIA para efeito de determinação do preço e da quantidade do valor mobiliário considerou o Valor Alvo a ser captado, o Capex total do negócio e a concessão de participação de 20% para a controladora da SOCIEDADE EMPRESÁRIA, em contrapartida à originação e estruturação do negócio. O valuation da SOCIEDADE EMPRESÁRIA é de R$ 5.850.000,00.

f. Haverá nesta oferta a obrigação de adesão a um Acordo de Sócios, quando da eventual conversão do título em participação. Os principais direitos e obrigações que deverão constar neste Acordo de Sócios estão elencados no Contrato de Investimento, o qual a Minuta se encontra disponível no Pacote de Documentos Jurídicos da Oferta.

g. As ações a serem eventualmente entregues aos investidores por ocasião da conversão darão direito a uma participação patrimonial/econômica de 0,1702% por cada cota de R$ 10.000,00, sem direito políticos.

4 INFORMAÇÕES SOBRE EXISTÊNCIA DE SINDICATO DE INVESTIMENTO PARTICIPATIVO

Não há sindicato de investimento participativo na presente oferta.

5 COMUNICAÇÃO SOBRE A PRESTAÇÃO DE INFORMAÇÕES CONTÍNUAS APÓS A OFERTA

A SOCIEDADE EMPREENDEDORA se compromete a divulgar para os investidores por meio da PLATAFORMA, com periodicidade mínima trimestral, as informações referentes a seus indicadores de desempenho, informações financeiras, com especial detalhes a desenvolvimento e planejamento do projeto.

6 ALERTA SOBRE RISCOS

a. Existe a possibilidade de perda da totalidade do capital investido em decorrência do insucesso da sociedade empresária de pequeno porte.

b. Não existem outros títulos, instrumentos ou valores mobiliários da sociedade empresária de pequeno porte que confiram direitos ou privilégios adicionais àqueles objetos da oferta, portanto não existem direitos que podem materialmente limitar ou diluir a participação do investidor na sociedade.

c. Não existe oferta privada que compõe a rodada de financiamento, seja ela prévia ou simultânea, incluindo o montante da oferta privada expresso em valor monetário e em proporção ao valor alvo sendo ofertado publicamente com dispensa de registro nos termos desta Instrução.

d. O investidor tem o direito de desistir do investimento sem incorrer em quaisquer multas ou penalidades, durante o prazo de 07 dias a partir da data de confirmação do investimento.

e. Cientificamos que não existe obrigação da sociedade empresária de pequeno porte que não seja constituído como sociedade anônima em transformar-se neste tipo de sociedade. Cientificamos também que as hipóteses de conversão do título em participação, conforme Contrato de Investimento, consideram a necessidade prévia de transformação da SOCIEDADE EMPRESÁRIA em Sociedade Anonima.

f. As responsabilidades advindas da aquisição e conversão de participação em sociedades empresárias que, dependendo do tipo societário adotado, podem acarretar possíveis riscos ao patrimônio pessoal do investidor em razão de sua responsabilidade patrimonial limitada não ser reconhecida em decisões judiciais nas esferas trabalhistas, previdenciária e tributária, entre outras. Por este se tratar de um título conversível em participação há implicações e riscos para o investidor neste sentido. Cientificamos também que as hipóteses de conversão do título em participação, conforme Contrato de Investimento, consideram a necessidade prévia de transformação da SOCIEDADE EMPRESÁRIA em Sociedade Anonima.

g. Os valores mobiliários são emitidos de forma não escritural e sua guarda será de responsabilidade do próprio investidor.

h. Informamos a respeito da inexistência de mercado secundário regulamentado de negociação de valores mobiliários adquiridos em oferta dispensada de registro nos termos desta Instrução.

i. A SOCIEDADE EMPRESÁRIA de pequeno porte não é registrada na CVM e que pode não haver prestação de informações contínuas após a realização da oferta.

j. Há risco de descontinuidade das operações da plataforma, o que pode afetar a obtenção de informações sobre a sociedade empresária de pequeno porte após a realização da oferta.

7 INFORMAÇÕES SOBRE CONFLITOS DE INTERESSE

Não há situações de conflito de interesses relacionadas à atuação da plataforma como intermediária da presente oferta.

8 INFORMAÇÕES SOBRE A REMUNERAÇÃO DA PLATAFORMA ELETRÔNICA DE INVESTIMENTO PARTICIPATIVO E OS CRITÉRIOS UTILIZADOS PARA SUA DETERMINAÇÃO

a. Remuneração Fixa: R$5.000,00

b. Taxa de Sucesso: 3% a 5% do valor captado.

9 INFORMAÇÕES SOBRE A TRIBUTAÇÃO APLICÁVEL

A tributação do Imposto de Renda ocorre da seguinte forma:

• 22,5% para remunerações recebidas até 180 dias;

• 20% para remunerações recebidas entre 181 até 360 dias;

• 17,5% para remunerações recebidas entre 361 até 720 dias;

• 15% para remunerações recebidas com prazo de mais de 720 dias.

Os valores serão retidos pela SOCIEDADE EMPRESÁRIA antes dos pagamentos aos investidores. Os valores retidos e recolhidos serão discriminados em Informe de Rendimentos individual, disponibilizado na Bloxs anualmente. Como padrão de todos os investimentos e aplicações financeiras, a rentabilidade informada nesta oferta é anterior à tributação pelo Imposto de Renda.

10 ADVERTÊNCIA

A sociedade empresária de pequeno porte e a oferta apresentada nesta plataforma estão automaticamente dispensados de registro pela Comissão de Valores Mobiliários - CVM.

A CVM não analisa previamente as ofertas.

As ofertas realizadas não implicam por parte da CVM a garantia da veracidade das informações prestadas, de adequação à legislação vigente ou julgamento sobre a qualidade da sociedade empresária de pequeno porte.

Antes de aceitar uma oferta leia com atenção as informações essenciais da oferta, em especial a seção de alertas sobre riscos.

H

L

A

J

H

A

N

E

C

R

M

M

J

B

P

E

M

R

L

F

R

G

C

D

G

J

S

F

D

R

R

E

D

D

L

A

A

L

F

A

G

L

L

L

F

O

R

H

N

L

L

J

A

N

S

S

M

F

F

M

V

M

G

R

H

L

R

F

G

W

V

J

J

H

F

I

T

R

A

M

M

E

D

A

C

K

G

R

R

V

L

M

A

L

D

M

E

L

R

+81

Baixe a apresentação resumo e saiba mais sobre a operação

Baixar ApresentaçãoAvaliação dos Investidores

Sobre a Bloxs Crowdfunding

Somos uma plataforma de investimento coletivo, que tem como missão fornecer acesso fácil a investimentos alternativos de qualidade. Tudo isso 100% online e com a segurança de um mercado regulado pela CVM (Resolução n˚ 88).

Com a Bloxs Crowdfunding, você diversifica o seu portfólio, equilibra a sua volatilidade e sofistica a sua rentabilidade através de operações de Private Equity na Economia Real, antes restrito a grandes fundos, investidores institucionais e family offices.

Acompanhe a evolução das nossas operações:

+9 Mil

Investimentos ativos

+50 Milhões

Pagos para investidores

+156 Milhões

Captados

+11

Países alcançados

Quem investe com a gente

Na plataforma da Bloxs Crowdfunding encontramos uma boa opção de diversificação de investimentos, além de ser muito simples, comparado à bolsa tradicional, tanto brasileira quanto internacional. Recomendo!

Tenho gostado muito da experiência com a Bloxs, desde o início da oferta, lives e tira dúvidas até o acompanhamento mensal de desempenho. Em especial a experiência no app tem sido bastante satisfatória.

Tive a oportunidade de investir em um novo empreendimento através do Bloxs. Foi surpreendente ver como a plataforma trouxe, através da digitalização, inovação e diversidade para o pequeno investidor.

Experiência fantástica. Ótimas oportunidades de ativos para investimento, excelente atendimento e muita transparência nas divulgações. É a melhor plataforma de investimentos alternativos do mercado, clara e fácil de usar.

Sou Educador Financeiro e posso afirmar que a Bloxs trouxe para o mercado a estrutura de investimento que a "massa" entende e prefere. Tudo de forma organizada e mais segura. Tenho aprovado muito as operações.

A Bloxs trouxe ao investidor uma exposição a setores que antes era quase impossível acessar diretamente. Tem um time de apoio atencioso e dedicado às melhores condições para ambos os lados do investimento.

Minha experiência com a Bloxs tem sido muito boa. O atendimento é excelente, as informações sobre os projetos são claras, estão sempre disponíveis para nos auxiliar e os rendimentos têm superado as expectativas.

Poder investir em negócios e setores restritos junto com investidores altamente qualificados, com um volume financeiro menor e exposição a uma rentabilidade bem acima da média é a equação perfeita!

Para mim a confiança será o maior ativo que eu poderia depositar na Bloxs. A certeza de que tudo está sendo feito para um longo prazo, muita sustentação e nada de decepção. Vou sempre contar com vocês.

Tem sido uma experiência nova para mim, e a Bloxs é uma plataforma que te ajuda muito nas escolhas de investimentos!!!

Dúvidas Frequentes

1 Quem somos

A Bloxs Crowdfunding é uma plataforma de investimento coletivo que tem como missão fornecer acesso fácil a ativos alternativos de qualidade. Somos regulados e temos autorização da Comissão de Valores Mobiliários (“CVM”) para realizar a intermediação de ofertas públicas de investimentos com dispensa automática de registro nos termos da Resolução CVM n˚ 88, de 27 de abril de 2022.

A nossa razão social é BTR SERVIÇOS DE PLATAFORMA ELETRONICA E CONSULTORIA EMPRESARIAL LTDA (“Bloxs Crowdfunding” ou “Plataforma”), nosso CNPJ 29.131.261/0001-22 e nosso escritório está em São Paulo (Rua Cardeal Arcoverde, 1641, conj 53/54, Pinheiros). Conheça um pouco mais sobre a nossa trajetória, clicando aqui!

2 Como investir?

a. Preencher os seus dados cadastrais reunidos em campo específico contido na Plataforma;

b. Receber no endereço de e-mail indicado em seus dados cadastrais o presente Material Didático do Investidor da Bloxs Crowdfunding (“Material Didático”);

c. Identificar a operação que esteja com captações de recursos abertas e clicar no botão “Tenho Interesse” ou “Investir” ou “Invista Agora” ou “Faça Sua Reserva”;

d. Definir o valor que pretende investir;

e. Enviar a declaração de investidor, por meio da realização de “clique” nas opções do campo "Auto-Declaração de Perfil do Investidor";

f. Ler o Termo de Uso e o Termo de Ciência de Risco e assinalar opção “Li e estou de acordo”;

g. Confirmar a realização do investimento na Oferta por meio do pagamento do boleto emitido, em até 03 dias corridos ou em até 01 dia após a oferta atingir o seu Valor Alvo Mínimo;

h. O investidor terá a faculdade de desistir da realização de seu investimento no prazo de até 7 (sete) dias após efetivação de sua confirmação. Para tanto, basta entrar em contato através do e-mail contato@bloxs.com.br e informar a respeito da sua decisão de desistência. Em até 5 dias contados do recebimento do pedido de desistência por parte do investidor, o mesmo receberá de volta o respectivo recurso originalmente investido, sem a incidência de qualquer multa pecuniária ou qualquer outra penalidade;

i. Qualquer pessoa, que possua CPF e conta bancária em seu nome pode investir. É possível também realizar o investimento através de empresas, patrimoniais e fundos, bastando realizar a abertura de conta e a reserva em nome da pessoa jurídica indicada. A liquidação da reserva deve ser feita através de uma conta bancária do mesmo CNPJ. No caso em que a pessoa jurídica seja um Fundo de Investimento, o mesmo deverá observar as regras, procedimentos e adequação a esta modalidade de investimento em seu respectivo regulamento, validando o mesmo com o Administrador do Fundo.

3 Qual o prazo da oferta e seu valor alvo?

a. As ofertas são abertas com um prazo inicial de 30 dias para captação, podendo ser encerradas e distribuídas parcialmente a qualquer momento a partir de alcançado o seu Valor Alvo Mínimo;

b. O Valor Alvo Mínimo, para fins de viabilidade da oferta, será sempre igual a 2/3 (dois terços) do Valor Alvo Máximo de captação;

Caso ao final do prazo de 30 dias não seja alcançado o Valor Alvo Mínimo, a oferta pode ter seu prazo postergado, chegando a até 180 dias;

4 Onde fica o meu dinheiro?

a. Para uma maior segurança nas nossas operações e em função da regulação da Comissão de Valores Mobiliários (CVM), cada captação possui sua própria Conta, em formato de “Conta Garantia” ou “Conta Escrow”. Esta conta é movimentada apenas pela Instituição Financeira, regulada e fiscalizada pelo Banco Central. Caso a oferta não atinja o seu Valor Alvo Mínimo dentro do prazo limite da oferta, o recurso é devolvido para o investidor, em até 05 dias úteis;

b. Após encerrada a oferta que tenha alcançado seu Valor Alvo, os recursos são transferidos para a conta corrente da Sociedade Empresária em até 05 dias úteis;

c. Os pagamentos feitos pela Sociedade Empresária são realizados diretamente na conta corrente do investidor, cadastrada na Plataforma.

5 Através de qual instrumento estou investindo?

a. Você estará investindo em um Contrato de Investimento Coletivo (CIC), que é um título e valor mobiliário regulado pela Resolução CVM n˚ 88, emitidos e assinados de forma eletrônica diretamente entre a Sociedade Empresária e o investidor;

b. A Bloxs Crowdfunding não é parte neste contrato, servindo exclusivamente como plataforma intermediária ao longo da oferta e como canal de relacionamento e prestação de contas entre Sociedade Investida e seus investidores;

c. Uma vez emitidos, os contratos ficam disponíveis na área interna da Plataforma. Contudo, os referidos contratos não serão guardados por instituição custodiante, o que implica a incidência do risco de eventual perda dos CIC´s firmados entre a Sociedade Empresária e os respectivos investidores da mesma. Reforçamos a importância que todos os investidores baixem os seus CIC´s ao final do processo de assinatura e o guardem também em repositório individual.

6 Quais as modalidades das operações na Bloxs Crowdfunding?

a. OPERAÇÕES DE DÍVIDA: Investidor empresta o recurso para a Sociedade Empresária, recebendo amortizações periódicas. Ao final recebe uma Remuneração Fixa (pré-estabelecida) e/ou uma Remuneração Variável (em função da performance do negócio). São representados por contratos não conversíveis em cotas/ações.

b. OPERAÇÕES DE EQUITY: O investidor participa do negócio através de um contrato conversível em cotas/ações. Em geral as Sociedades Empresárias são constituídas como veículos exclusivos (empresas SPE LTDA ou S/A) de forma a segregar toda a movimentação operacional e financeira do negócio. O investidor passa a ter uma participação (%) dos benefícios econômicos desta empresa. Nesta modalidade, existem 03 possibilidades distintas:

- Investidor entra no Quadro Societário da empresa transformada em S/A, obrigatoriamente, em até 06 meses. Recebe dividendos periódicos isentos de IR.

- Investidor não precisa entrar no Quadro Societário da empresa, recebendo remunerações periódicas e tendo o direito de converter em ações caso ocorra a venda dos ativos.

- Investidor fica com uma dívida durante prazo determinado, recebendo Remunerações Fixas. Ao final do prazo, existe uma "janela de conversão" onde é possível decidir por converter em ações e entrar no Quadro Societário ou receber o dinheiro parcelado/remunerado em até 24x.

7 Quais os produtos da Bloxs Crowdfunding em Equity e Dívida?

Para facilitar a padronização dos contratos e simplificação do entendimento dos emissores e dos investidores com viés meramente exemplificativa e educacional, dividimos o “produtos” em três formatos abaixo elencados:

- Crédito Estruturado: São operações de Dívida, em emissões de até R$ 1 milhão e cotas a partir de R$ 1 mil. Possuem pagamentos minimamente trimestrais e prazos de vencimento de até 3 anos.

- Teses: São operações geralmente de Equity, em emissões de R$ 3 milhões a R$ 5 milhões e cotas a partir de R$ 5 mil e prazo indeterminado. Devem necessariamente fazer parte de teses específicas da Bloxs com relação às oportunidades em determinados mercados, podendo a Sociedade Empresária ter a assessoria de empresas do grupo econômico da Bloxs na supervisão e direcionamento estratégico do negócio.

- On Demand: São operações de Dívida ou Equity com diligência feita por parte da Bloxs Crowdfunding, feitos sob medida para atender a rede de relacionamento da própria Sociedade Empresária.

8 Quais os prazos e liquidez dos investimentos?

a.Os prazos das operações de Dívida em geral variam de 6 a 48 meses;

b.Nas operações de Equity este prazo pode ser determinado (ex: 4 ou 5 anos para operações no agronegócio) e indeterminado, quando se tratam de ativos com foco em renda (ex: imóveis e ativos de geração de energia);

c.Os retornos atinentes às operações serão auferidos pelos investidores após o final do prazo de duração dos respectivos títulos. Os investimentos em títulos lastreados em operações da economia real são aplicações dotadas de horizonte de longo prazo e baixa liquidez.

d.Há a possibilidade de os investidores resgatarem os contratos antes dos respectivos prazos de vencimento. As efetivas vendas dos contratos estão condicionadas aos interesses das próprias Sociedades Empresárias envolvidas nas Ofertas, aos demais investidores dos títulos em questão ou a quaisquer terceiros em adquiri-los pelos preços que venham a ser solicitados pelos investidores;

9 Como funciona a tributação e o imposto de renda?

a. Anualmente, no mês de março a Bloxs Crowdfunding disponibiliza o Informe de Rendimentos com todas as informações necessárias para a declaração de cada investidor.

b. Operações de Dívida: Você deverá declarar o seu investimento na seção "Bens e Direitos" como empréstimo, classificando-o como "Rendimentos Sujeitos à Tributação Exclusiva na Fonte". No momento do pagamento, a Sociedade Empresária irá reter o Imposto de Renda de acordo com a Tabela Regressiva (abaixo).

| Período | Alíquota |

|---|---|

| até 6 meses | 22,50% |

| de 6 meses a 1 ano | 20,00% |

| de 1 ano a 2 anos | 17,50% |

| mais de 2 anos | 15,00% |

c. Operações de Equity: As operações de Equity são também tributadas pela Tabela Regressiva e declaradas de igual maneira, até a conversão do Contrato em ações/cotas da empresa. Após a conversão do Contrato de Investimento e entrada do investidor no Quadro Societário da empresa, o mesmo passa a receber dividendos, atualmente isentos de imposto no Brasil. Neste formato, sob eventual Ganho de Capital em caso de alienação das cotas/ações, incidirá 15% de tributação.

10 Como acompanhar a evolução do negócio e prestação de contas?

a. Todas as Sociedades Empresárias que captam investimento através da Bloxs Crowdfunding são obrigadas a fornecer atualizações aos seus investidores em periodicidade mínima trimestral;

b. Os investidores devem estar cientes de que não há exigência legal quanto à apresentação de demonstrações financeiras periódicas por parte das Sociedades Empresárias ou da contratação de auditoria independente para análise destas demonstrações;

c. O investimento pode ser acompanhado pela área interna de cada investidor. Este espaço disponibiliza todos os contratos e informações necessárias referentes ao investimento realizado, além de um chat para se comunicar com os outros investidores do negócio.

11 Qual o papel da Bloxs Crowdfunding no acompanhamento do negócio?

a. A Bloxs Crowdfunding não exerce o papel de auditor, fiscal, de agente fiduciário e nem de escriturador. Por regulação, temos a obrigação de gerenciar e zelar pela qualidade da informação que é prestada aos investidores ao longo do acompanhamento do negócio e dar fluidez à comunicação entre as partes. Temos uma equipe dedicada a analisar a qualidade dessas informações, sem, porém, entrar em detalhes técnicos próprios de uma uma auditoria contábil ou de processos;

b. Em eventos de inadimplência, de execução contratual ou de detalhamento de prestação de contas, a Bloxs Crowdfunding atua com o intuito de dar maior fluidez a este tipo de evento e reduzir a assimetria informacional entre os investidores de cada negócio.

12 Como a Bloxs Crowdfunding seleciona as operações que são ofertadas?

Sabemos que negócios são feitos por pessoas, portanto além da parte documental, procuramos entender a história do empreendedor - sua experiência, reputação e capacidade de execução - de forma a estruturar operações que busquem a mitigação de riscos identificados e um retorno atrativo. Alguns dos itens avaliados: (i) Histórico de realizações do empreendedor e da empresa; (ii) Análise de crédito da empresa e dos sócios; (iii) Rentabilidade e Fluxo de Caixa da Operação; (iv) Garantias disponibilizadas à operação.

Oportunidades Abertas

Renda Fixa Digital - CRI Drops Araraquara

Dívida | Crédito Estruturado

Investimento mínimo: R$ 5.000,00

Prazo: 39 meses

Pagamento: Mensal

On Demand

Science Play Growth Invest

Equity | On Demand

Valor da Cota: R$ 3.500,00

Participação: 0.0152% por cota

Pagamento: Anuais

Renda Fixa Digital - CRA WXO - RFCRA0123

Dívida | Crédito Estruturado

Investimento mínimo: R$ 1.000,00

Prazo: 30 meses

Pagamento: Mensais